Key Highlights

- กนง. มีมติ 5 ต่อ 2 เสียงให้ลดอัตราดอกเบี้ยนโยบาย 25 bps จาก 2.50% ต่อปี เป็น 2.25% ต่อปี ถือเป็นการปรับลดครั้งแรกในรอบกว่า 4 ปี โดยประเมินว่าจะช่วยบรรเทาภาระหนี้และไม่เป็นอุปสรรคต่อการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้ คาดว่าเศรษฐกิจไทยจะขยายตัวได้ 2.7% และ 2.9% ขณะที่อัตราเงินเฟ้อทั่วไปมีแนวโน้มอยู่ที่ 0.5% และ 1.2% ในช่วงปี 2567 และ 2568 ตามลำดับ

- Krungthai COMPASS ประเมินว่ายังคงมีความเป็นไปได้ที่จะมีการปรับลดอัตราดอกเบี้ยนโยบายในระยะข้างหน้า สะท้อนจากมุมมองของ กนง. ต่อโมเมนตัมการฟื้นตัวของเศรษฐกิจที่อ่อนแอลง ขณะที่อัตราเงินเฟ้อทั่วไปมีแนวโน้มต่ำกว่าค่ากลางของกรอบเป้าหมายเงินเฟ้อ นอกจากนี้ ความไม่แน่นอนจากการปรับลดอัตราดอกเบี้ยของเฟด อาจส่งผลต่อความผันผวนในตลาดการเงิน รวมถึงเศรษฐกิจในประเทศที่ฟื้นตัวช้ากระทบต่อการขยายตัวของสินเชื่อมากกว่าที่ กนง. คาด ซึ่งอาจเป็นเงื่อนไขให้ผ่อนคลายนโยบายการเงินเพิ่มเติม

ฉมาดนัย มากนวล

Krungthai COMPASS

กนง. มีมติข้างมาก “ลด” อัตราดอกเบี้ยนโยบายเป็นครั้งแรกในรอบกว่า 4 ปี สู่ระดับ 2.25%

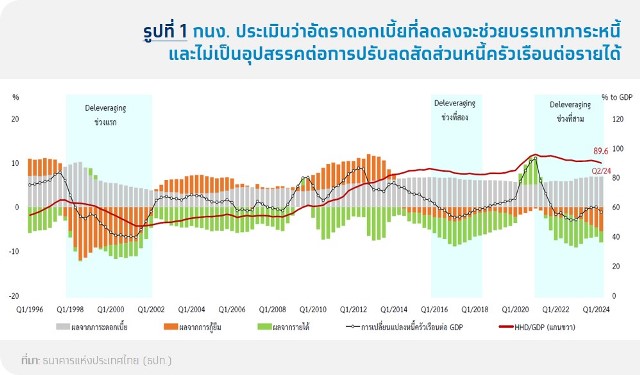

กนง. มีมติ 5 ต่อ 2 เสียง ให้ลดอัตราดอกเบี้ยนโยบาย 25 bps จาก 2.50% ต่อปี เป็น 2.25% ต่อปี ในการประชุมครั้งที่ 5/2567 ซึ่ง กนง. ประเมินว่าจะช่วยบรรเทาภาระหนี้ได้บ้าง และไม่เป็นอุปสรรคต่อการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้ โดยมีสาระสำคัญดังนี้

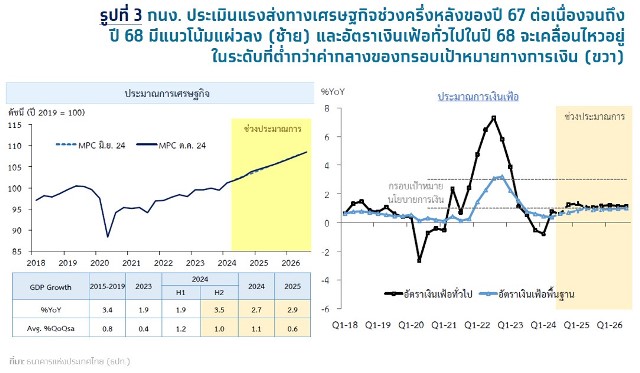

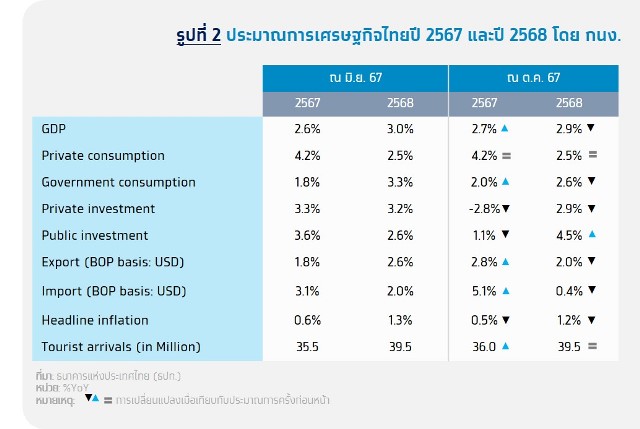

- เศรษฐกิจไทยมีแนวโน้มขยายตัว 2.7% ในปี 2567 และ 9% ในปี 2568 โดยเติบโตต่อเนื่องจาก 1.9% เมื่อปี 2566 ด้วยแรงหนุนจากภาคการท่องเที่ยว และการบริโภคภาคเอกชน ซึ่งได้รับอานิสงส์จากมาตรการกระตุ้นเศรษฐกิจของภาครัฐ รวมถึงการส่งออกที่ปรับตัวดีขึ้นตามความต้องการสินค้ากลุ่มอิเล็กทรอนิกส์ในตลาดโลก อย่างไรก็ตาม การฟื้นตัวยังมีความแตกต่างกันในแต่ละภาคส่วน โดยการส่งออกสินค้าและการผลิตภาคอุตสาหกรรมบางกลุ่ม รวมถึง SMEs ยังถูกกดดันจากปัจจัยเชิงโครงสร้าง

- อัตราเงินเฟ้อทั่วไปมีแนวโน้มอยู่ที่ 0.5% และ 1.2% ในปี 2567 และ 2568 ตามลำดับ โดยอัตราเงินเฟ้อในหมวดอาหารสดมีแนวโน้มปรับตัวขึ้นจากภาวะอากาศแปรปรวน ขณะที่ผลของฐานต่ำในปีก่อนจะส่งผลให้อัตราเงินเฟ้อในหมวดพลังงานเพิ่มขึ้น ด้านอัตราเงินเฟ้อพื้นฐานในปี 2567 และ 2568 จะอยู่ในระดับต่ำที่ 0.5% และ 0.9% ตามลำดับ ส่วนหนึ่งเป็นผลจากสภาพแข่งขันสูงในด้านราคาของสินค้านำเข้า คาดว่าอัตราเงินเฟ้อทั่วไปจะทยอยกลับเข้าสู่กรอบเป้าหมายในช่วงปลายปี 2567 สำหรับอัตราเงินเฟ้อคาดการณ์ระยะปานกลางนั้นยังอยู่ในระดับที่สอดคล้องกับกรอบเป้าหมาย

- ภาวะการเงินโดยรวมตึงตัวขึ้นบ้าง โดยค่าเงินบาทเทียบดอลลาร์สหรัฐฯ แข็งค่าขึ้น ตามทิศทางนโยบายการเงินของประเทศหลักฝั่งตะวันตกและปัจจัยเฉพาะในประเทศ ด้านต้นทุนการกู้ยืมของภาคเอกชนผ่านธนาคารพาณิชย์และตลาดตราสารหนี้ทรงตัวใกล้เคียงเดิม ขณะที่สินเชื่อโดยรวมชะลอลง โดยเฉพาะสินเชื่อธุรกิจ SMEs รวมทั้งสินเชื่อเช่าซื้อและบัตรเครดิต ส่วนคุณภาพสินเชื่อนั้นด้อยลง ส่วนหนึ่งเป็นกลุ่มลูกหนี้ที่เคยได้รับความช่วยเหลือจากมาตรการในช่วงที่ผ่านมา ประกอบกับ SMEs และครัวเรือนบางส่วนมีภาระหนี้สูง ทั้งยังฟื้นตัวได้ไม่เต็มที่

- การปรับโครงสร้างหนี้ ถือเป็นการแก้ปัญหาภาระหนี้ที่ตรงจุด และมีส่วนช่วยกระบวนการปรับลดสัดส่วนหนี้ครัวเรือนต่อรายได้ (debt deleveraging) โดยจะต้องติดตามผลกระทบของคุณภาพสินเชื่อที่ด้อยลงต่อต้นทุนการกู้ยืม และการขยายตัวของสินเชื่อในภาพรวม รวมถึงนัยที่มีต่อกิจกรรมทางเศรษฐกิจ ทั้งนี้ อัตราดอกเบี้ยนโยบายควรอยู่ในระดับที่เป็นกลางและสอดคล้องกับศักยภาพเศรษฐกิจ อีกทั้งต้องไม่ต่ำเกินไปจนนำไปสู่การสะสมความไม่สมดุลทางการเงินในระยะยาว

Implication:

- Krungthai COMPASS ประเมินว่ายังคงมีความเป็นไปได้ที่จะมีการปรับลดอัตราดอกเบี้ยนโยบายต่อไปในระยะข้างหน้า สะท้อนจากมุมมองของ กนง. ต่อโมเมนตัมการฟื้นตัวของเศรษฐกิจที่อ่อนแอลงในช่วงครึ่งหลังของปี 2567 ที่คาดว่าจีดีพีจะเติบโต 0%QoQsa (เทียบกับ 1.2% ใน 1H67) ตามด้วยแรงส่งที่แผ่วลงต่อเนื่องสู่ 0.6%QoQsa ในปี 2568 ปัจจัยหลักจากการชะลอตัวของการบริโภคภาคเอกชนและการส่งออกในปีหน้า ขณะที่แนวโน้มอัตราเงินเฟ้อทั่วไปในช่วงที่เหลือของปีรวมถึงตัวเลขคาดการณ์ในปี 2568 ที่ 1.2% ยังต่ำกว่าค่ากลางของกรอบเป้าหมายเงินเฟ้อ

- นอกจากนี้ เศรษฐกิจไทยอาจเผชิญความไม่แน่นอนที่จะส่งผลกระทบต่อภาวะทางการเงิน (Financial conditions) จาก 1) การปรับลดอัตราดอกเบี้ยของบรรดาธนาคารกลางหลักฝั่งตะวันตก โดยเฉพาะเฟดซึ่งอยู่ในช่วงวัฏจักรดอกเบี้ยขาลง ส่งผลต่อความผันผวนในตลาดการเงินโดยเฉพาะค่าเงินบาท ซึ่งอาจกดดันต่อความสามารถในการแข่งขันของผู้ประกอบการ และ2) เศรษฐกิจในประเทศที่ฟื้นตัวช้ากระทบต่อการขยายตัวของสินเชื่อมากกว่าที่ กนง. คาด มองไปข้างหน้า ปัจจัยเหล่านี้จะเพิ่มความเสี่ยงด้านต่ำต่อการเติบโตทางเศรษฐกิจ และอาจเป็นเงื่อนไขสำคัญต่อการผ่อนคลายนโยบายการเงินเพิ่มเติมได้